硅锰、硅铁都是炼钢行业中的原料,其用量及成本占比虽然不大,但在炼钢中却不可或缺。同时,二者也均为郑商所上市交易的期货品种(注:硅锰在郑商所中的交易品种名称为锰硅),并且在郑商所存在二者的价差套利指令。由于市场格局发生改变,硅锰、硅铁价格已由2021年前的硅锰高于硅铁转变为硅锰低于硅铁。虽然市场上对铁合金价格分析的文章较多,但对硅锰、硅铁的价差进行分析的文章较少。本文拟对硅锰、硅铁的价差及演变逻辑进行分析,并对二者未来的价差运行进行展望。

A 硅锰、硅铁的价格特点

由于铁合金企业集中度较低,并且普遍对利润要求不高,故议价能力较弱。若无外力干扰,只要铁合金厂家有利润,一般铁合金厂家的开工率和产量均维持在较高位置,这也反过来造成铁合金企业利润通常较为微薄。因此,在大多数时间里,硅锰、硅铁的价格通常贴近成本运行,铁合金的成本对价格的影响较为关键。

铁合金是典型的高耗能行业,生产1吨硅锰约耗电4000度,而生产1吨硅铁约耗电8000度。在硅铁生产成本中,电力成本占60%—70%,兰炭成本占25%—30%,硅石成本占2%。电力成本取决于各地电价,变动频率不高,近年来的主要变动为2021年因电力紧张而出现的一波上涨行情。2022年,在经济恢复到常规轨道后,部分地区下调了电价;兰炭价格主要跟随焦煤、焦炭波动,受煤炭市场影响较大;硅石则由于我国储量大,可以完全自给自足,成本低廉,故对硅铁价格的影响极小。

硅锰的生产成本格局与硅铁稍有区别。由于锰元素含量较多,而我国的锰元素品位较低,以进口锰矿为主。锰元素相比硅元素的价格高很多,故而硅锰成本中锰矿占比更大,约为60%;电力成本约占20%;由于焦炭价格波动较大,其成本占比在10%—20%之间波动。

在2020年前,电价及原料价格整体处在低位振荡运行,故硅锰、硅铁的成本相对来说较为稳定。总体来看,硅铁成本在5000元/吨上方(某些自备发电厂的大型硅铁厂家成本更低),硅锰成本在6000元/吨附近。然而,在2021年后,由于电力价格和铁合金原料价格出现上涨,铁合金的成本大幅提高。在2021年10月后,电价和原料价格振荡下行,铁合金的成本也随之下移。截至2022年9月,硅锰成本已回落至7000元/吨附近,硅铁成本回落至7500元/吨附近。

B 硅锰、硅铁的价差变化

在2020年前,电力价格处于较低位置,硅锰的成本与价格中枢一般相较于硅铁高出1000元/吨左右,尤其是在2018—2019年,硅锰价格稳定在6500元/吨附近振荡,硅铁价格稳定在5500元/吨附近振荡,较好体现了由成本决定硅锰价格高于硅铁价格1000元/吨左右的规律。

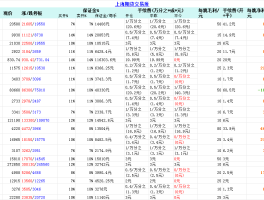

图为硅锰、硅铁现货价差

然而,2021年,电力紧张,各地纷纷上调发电价格,铁合金出现了一波大的上涨行情。2021年4月14日至10月11日,硅铁期货2201合约价格从6828元/吨上涨至17780元/吨,涨幅达260%;锰硅期货2201合约价格从6850元/吨上涨至12856元/吨,涨幅达188%。随后,由于煤炭保供政策出台,硅铁期货价格又迅速回落。截至2021年11月19日,硅铁期货2201合约价格已迅速回落至8296元/吨,锰硅期货2201合约价格也回落至7872元/吨。相比较而言,在上涨行情中,硅铁上冲的幅度更大,动力更强;在下跌行情中,硅铁的跌幅也超过了硅锰。这说明由于硅铁的能耗水平更高,价格波动相对于硅锰来说具有更大的弹性。

硅锰、硅铁价差的转折点也始于2021年。从能耗双控政策方面分析,2021年年初,内蒙古能耗双控政策进一步从严执行。3月,内蒙古对企业能耗进行考核,未达标的地区和企业出现了集中减产。4月16日,宁夏印发了《2021年度能源消费总量和强度双控目标任务及重点工作安排》,要求与此同时能耗双控政策持续发力。7月13日,宁夏 *** 自治区 *** 印发将开展遏制“两高”项目盲目发展专项督察的通知。8月19日,宁夏通报了2021年全区能耗双控目标的完成情况。

从电价方面分析,2021年下半年,全国各地电价均有较大涨幅。以内蒙古为例,?6—10月,内蒙古电价从0.4元/kWh攀升至0.7元/kWh。因为硅铁成本中的用电量为硅锰的2倍,所以电价对硅铁价格的影响更大,硅铁的成本和价格也一跃超过硅锰。

2021年年初,硅锰、硅铁的现货价差开始由正转负。随着电力紧张和能耗双控政策加码,硅锰、硅铁的价差在2021年10月一度达到-6000元/吨,创下历史极值。随后,因铁合金快速复产以及钢厂产量骤降,铁合金价格出现快速下跌,硅锰、硅铁价格纷纷向成本靠拢。在此过程中,硅锰、硅铁的价差逐渐缩小,但由于电力价格并未回到2020年之前的水平,故硅铁成本持续高于硅锰成本,硅铁价格也维持在硅锰价格的上方。目前,硅锰、硅铁的价差整体维持在-500元/吨附近振荡。

C 硅锰、硅铁转产有阻碍

2021年以来,硅铁现货持续紧张,价格一路强势上涨,而硅锰的涨幅相对来说却小了很多。从成本利润的角度分析,硅铁厂生产1吨硅铁的利润更高时达到8000元/吨,远高于硅锰厂生产1吨硅锰的利润(在利润更高时也仅为4000—5000元/吨)。那么,如果存在巨大的利润差异,硅锰厂是否有动机转产硅铁呢?

近期,我们调研了7家硅锰厂家、2家硅铁厂家。其中,7家硅锰企业产能在6万—60万吨不等,他们一致表示,即便在2021年利润差异更大的时候,他们也没有转产的倾向。在硅铁厂调研方面,一位负责人表示,没有听说过硅锰厂想要转产。另一位负责人则表示,内蒙古、宁夏的少部分厂家有意向转产硅铁,他们希望将18500kva或者25000kva的小炉改造转产,以获得更高的利润。不过,大部分硅锰厂家在生产硅铁利润远高于硅锰情况下仍不愿意转产,原因主要有以下几点:

之一,电力供给因素。生产硅铁耗电量是硅锰的2倍左右,广西电价较高,不具备生产硅铁的优势。此外,国家对每个项目的能耗(主要为用电量)都有不同的指标,如果电耗超过限制,会被强制停产。由于生产1吨硅铁的能耗可以生产2吨硅锰,所以在生产1吨硅铁所获得的利润超过生产2吨硅锰所获得的利润时,硅锰厂家在理论上才有可能去考虑转产硅铁。

第二,技术限制。炉型较大的厂家面临技术上的限制,如耐火材料、电气设备需要更换等。

第三,风险承担。大炉改造需要较长工时,通常为2个月左右。一方面,这段时间的停产会造成利润损失。因为铁合金企业的利润常年维持在较低水平,通常每吨利润仅为数百元。而在铁合金价格出现大幅上涨时,硅锰厂家的利润水平快速拉升至1000元/吨以上,在罕见出现如此高利润的时候,很多厂家不愿失去这个确定性的赚钱良机。另一方面,硅铁、硅锰的价格变化风险较大且较难预测,如果炉子经过改造后,硅铁利润出现了大幅下降,那么企业会面临非常被动且尴尬的局面。

第四,长期协议。较大产能的硅锰厂已经同原料、销售端签订了长期协议,为维护客户并承担责任,部分硅锰厂家不能放弃生产硅锰而去转产其他产品。

第五,地理因素。某些地区的硅锰厂距离硅石矿较远,运费较贵。

根据以上分析可以发现,即便在硅锰与硅铁利润存在巨大差异时,硅锰厂家也几乎没有转产意愿。此外,硅铁厂家普遍位于西北地区,而我国的锰矿进口码头主要在广西和天津地区,距离较远,运输不便,由此产生硅铁厂家转产硅锰的壁垒。因此,在常规阶段,硅锰、硅铁厂家利润均维持在较低位时,硅锰与硅铁厂家更加不会轻易进行转产。

D 总结以及后市展望

今年以来,硅锰、硅铁的价差在-500元/吨附近振荡,延续2021年的态势。结合钢铁产量中枢下移,以及铁合金的生产几乎不再受限,预期未来较长一段时间内,硅锰、硅铁都会处于供应宽松的局面。硅铁、硅锰的价格也会继续贴近成本运行。

从电价方面来看,大部分硅铁、硅锰生产省份的电价相对稳定,如青海、甘肃、云南,湖南等,广西电价有较大降幅,从年初的更高价0.75元/度附近下调数次,目前稳定在0.55元/度附近。由于广西是硅锰厂家在南方的主产区,故此电价下调对硅锰的成本和价格影响较大,而对硅铁影响较小。此外,宁夏电价也由年初的0.5元/度附近下调两次,至当下的0.45元/度附近,这对硅铁的成本影响较大。

从整体趋势上看,电价下调已基本到位,并且铁合金作为高耗能行业,后续下调空间有限。然而,近期已经较为稳定的电价,相较于2020年以前的中枢来说抬升明显,如甘肃电价由2020年的0.4元/度上涨至最新0.55元/度;内蒙古电价由2020年的0.36元/度上涨至最新0.51元/度,陕西电价由2020年的0.39元/度上涨至最新0.54元/度,贵州电价由2020年的0.48元/度上涨至最新0.55元/度,湖南电价由2020年的0.5元/度上涨至最新0.67元/度。各省电价中枢上移使得铁合金成本出现上移,并且电价造成的硅铁成本增幅是硅锰成本增幅的2倍。例如,电价上涨0.1元/度,硅铁成本则提高约800元/吨,而硅锰成本提高400元/吨,硅铁成本相较于硅锰来说多提高了400元/吨。

从硅铁使用的兰炭、硅锰使用的冶金焦角度来看,兰炭与冶金焦的价格具有较高的相关性,并且都与焦煤、焦炭相关。而从用量来看,硅铁使用的兰炭量也约为硅锰使用冶金焦的2倍。因此,如焦炭价格波动带动兰炭与冶金焦出现价格波动,硅锰与硅铁的成本也会相应出现波动。假定兰炭与冶金焦上涨或下跌的价格相同,那么硅铁成本上涨或下降的数额为硅锰成本上涨或下降的2倍。

从硅铁的原料硅石和硅锰的原料锰矿来看,硅石仍然由于在硅铁成本中占比过小可以忽略,而锰矿由于硅锰近期产量骤降,对锰矿的需求大幅下降,锰矿的价格已下跌至冰点,甚至低于2020年的中枢水平,继续下跌空间有限,但由于港口锰矿的高库存,上涨也缺乏动力。因此,从提供元素的原料端硅石和锰矿来看,对硅锰、硅铁的成本不会再造成过大的扰动。

基于当下的基本面分析,电价中枢整体上调幅度为0.1—0.2元/度,相对应的硅铁成本较硅锰而言多上涨了400—800元/吨,叠加兰炭与冶金焦价格中枢上移,硅锰、硅铁的价差相较于之前的中枢位1000元/吨而言,会出现比较确定性的下降。我们推测,后期硅锰、硅铁的成本相近,但由于硅铁的高能耗和 *** 动特点,或存在一定的溢价。鉴于当下硅锰、硅铁的价差在-500元/吨附近振荡,后市或逐渐向0元/吨价差靠拢。综上所述,硅锰、硅铁的价差或振荡运行在-500—0元/吨区间,并在一段时间内维持在此区间。